De Eerste Kamer heeft onlangs het wetsvoorstel voor wijziging van de Wet financiering sociale verzekeringen (Wfsv) aangenomen. Met dit voorstel wordt de premie voor het Arbeidsongeschiktheidsfonds (Aof) een gedifferentieerde premie, met een lagere premie voor kleine werkgevers en een hogere premie voor (middel)grote werkgevers. Het doel van deze wijziging is om de loondoorbetalingsplicht bij ziekte gemakkelijker, duidelijker en goedkoper te maken. Daarnaast heeft deze wijziging ook gevolgen voor de WHK-premie. Wat is de impact van deze wetswijziging voor uw onderneming?

Wetswijziging Aof-premie

Met de lagere premie voor kleine werkgevers komt de overheid hen tegemoet in de hoge kosten van de loondoorbetaling bij ziekte en re-integratie. Daarnaast is de lagere premie voor kleine werkgevers eerlijker, zij veroorzaken immers minder WIA-instroom. Waar er nu nog een standaard Aof premie geldt voor alle werkgevers, wordt dit vanaf volgend jaar opgesplitst. De grens tussen kleine en (middel)grote werkgevers ligt dan op 25 maal het gemiddelde premieplichtige loon (€ 34.600) per werknemer per jaar. Naar verwachting is de Aof-premie voor kleine werkgevers rond de 1,0%-punt lager en voor (middel)grote werkgevers 0,1% hoger dan de huidige premie. Met een maximaal verschil van twee procent. Dit geldt voor alle werkgevers, dus ook als u eigenrisicodrager bent.

Werkhervattingskas (WHK) premie 2022

Het aangenomen wetsvoorstel heeft ook gevolgen voor de gedifferentieerde WHK premie. Dit geldt voor alle werkgevers die het WGA en/of Ziektewet risico bij het UWV hebben ondergebracht. Elke werkgever die bij het UWV is verzekerd, wordt ingedeeld in één van de drie grootte klassen op basis van zijn loonsom. De klasse waar je in valt, bepaalt de hoogte van de gedifferentieerde WHK premie. Met de wetswijziging worden de grenzen tussen kleine en middelgrote werkgevers aangepast. En dit heeft gevolgen voor de premie. De grens voor kleine werkgevers gaat van maximaal 10 naar maximaal 25 maal het gemiddelde loon. De ondergrens voor een middelgrote werkgever komt hiermee op 25 maal het gemiddelde loon. Voor grote werkgevers verandert er niets.

Met de wetswijziging worden de grenzen tussen kleine en middelgrote werkgevers aangepast.

Premieconsequenties voor de WHK-premie

Door de nieuwe indeling in grootte klassen krijgen kleine en middelgrote werkgevers te maken met een verschuiving in premie. Dit is wat er gebeurt:

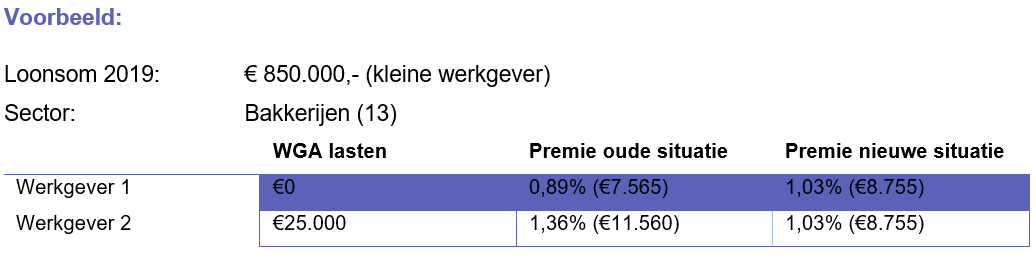

Een middelgrote werkgever in het huidige systeem met een loonsom tot €865.000, die nu deels een gedifferentieerde premie en deels een sectorpremie betaalt, zal na de wetswijziging een vaste sectorpremie betalen. Deze werkgever wordt dan namelijk gezien als kleine werkgever. Dit betekent dat de werkgever zonder WGA-instroom meer premie gaat betalen. De werkgever met WGA instroom wordt daarentegen beloond. Het gedifferentieerde premiedeel zorgt er nu namelijk nog voor dat de totale premie voor middelgrote werkgevers lager of juist hoger is dan de sectorpremie. Want hoe hoger de WGA-instroom, hoe hoger de gedifferentieerde premie. Na de wetswijziging vervalt dit onderscheid en betaalt elke werkgever die als kleine werkgever wordt gezien een vaste sectorpremie.

Met het nieuwe wetsvoorstel gaan beide bedrijven een vaste sectorpremie betalen 1,03% (€8.755,-). Door de wetswijziging gaat de werkgever zonder schadelast €1.190,- méér betalen en de werkgever met schadelast €2.805,- minder betalen. Ook voor de middelgrote werkgever heeft dit soortgelijke consequenties.

Conclusie

Heeft u een loonsom lager dan €865.000,- en bent u in het verleden vanwege premievoordeel eigenrisicodrager geworden voor de WGA? En is de sectorpremie van het UWV lager dan uw verzekeringspremie? Dan is het interessant om per 1-1-2022 terug te keren naar het UWV. Is premie voor u van ondergeschikt belang en wilt u meer invloed te houden op het re-integratieproces, dan is het eigen risicodragerschap voor u nog steeds de juiste keuze.

Voor middelgrote werkgevers met een loonsom hoger dan €865.000,- en zonder WGA-instroom zal de premie bij het UWV volgend jaar waarschijnlijk stijgen. Het eigenrisicodragerschap voor de WGA kan hierdoor aantrekkelijker zijn. Bent u al eigenrisicodrager en heeft u WGA-instroom? Dan is een terugkeer naar het UWV misschien wel interessant.

Benieuwd wat de impact van de wijziging van de Wet financiering sociale verzekeringen (Wfsv) heeft voor uw onderneming? Neem dan contact op met Jolande van der Ende (Specialist Sociale Zekerheid) via 0523 - 28 23 20 of via j.vanderende@vitalr.nl.